税理士をお探しの方/税理士の変更をお考えの方

すでに経営を行っている方(法人・個人を問わず)/経営にお悩みの方

※記帳代行と税務顧問は税理士変更の場合【3ヵ月無料サービス】を実施しております。ぜひこの機会にお試しください。

会計・税務

会計経理

記帳代行【3ヵ月無料サービス対象】※

記帳代行業務とは、会社内部で行う経理業務を外部に委託して行うことです。

会社の帳簿をきちんとつけるためには、正しい簿記の知識が必要です。また、経理担当の事務員を1名雇うだけでも、年間で少なく見積もっても200万円以上のお金がかかります。

請求書や領収書の整理、帳簿の記入、パソコンへのデータ入力など、煩わしい経理業務を外部に委託していただくことで、事務負担を軽減し安心して事業に専念することができます。

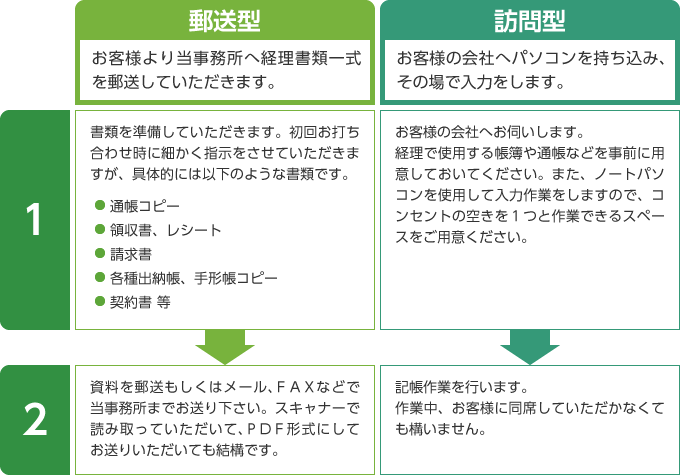

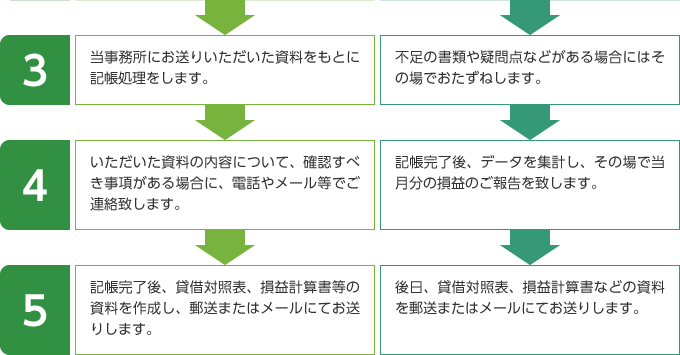

記帳代行サービス内容

記帳代行業務では、お客様に領収書・通帳コピー等の経理資料一式をお送りいただき、当事務所にて経理の帳簿作成を行います。お客様には、当事務所からお願いする資料を毎月提出していただき、当事務所からの質問に答えていただくだけで結構です。

料金に関しましてはお客様の状況、事務作業の分量などを検討しまして、無理のないところで提案させていただきます。また、料金を低く抑えたいお客様には、事務作業をある程度ご負担して頂くことにより月々の料金を引き下げさせていただいております。

詳しくは、「オーダーメイド税務顧問」をご覧下さい。

記帳代行の流れ

☆訪問型の特徴は、

- 会計事務所職員がその現場で、会話・相談をしながら会計経理を進めてくれるので、面倒が全くない。

- 訪問終了時にはその月分の損益計算が把握できて、プロの解説があるのでタイムリーな問題解決をすることができる。

| 記帳代行料金の目安 | ||

|---|---|---|

| 月仕訳数 | 郵送型 | 訪問型 |

| ~100 | 15,000円~ | 30,000円~ |

| 101~200 | 25,000円~ | 40,000円~ |

| 201~300 | 35,000円~ | 50,000円~ |

| 301~ | 応相談 | 応相談 |

消費税は別途必要になります。

給与計算

給与計算は毎月同じ時期に行わなければならない作業です。しかし、日々の業務をこなしながら給与計算をきちんと行うことは手間ですし、計算ミスがあった場合には色々と問題になります。また、社会保険料率の変更、所得税率の変更、住民税の変更などさまざまな事に気を遣わなくてはなりません。そういった手間やリスクを考えると専門家にお任せいただいた方が確実で安心だと思われます。

また、法人役員の報酬は基本的には1年間固定でないと損金算入が認められておりません。役員報酬をいくらに設定すれば法人・個人合わせての税金を低く抑えられるか等、適正な役員報酬の金額についてもアドバイスさせていただきます。

サービス内容

- 給与データの入力

- 給与明細書の作成

- 給与一覧表の作成

- 給与、役員報酬についてのアドバイス等

- 源泉徴収票の発行

| 給与計算料金の目安 | |

|---|---|

| 従業員数 | 給与計算報酬(月額) |

| 5人以下 | 10,000円~ |

| 10人以下 | 15,000円~ |

| 20人以下 | 25,000円~ |

| 30人以下 | 35,000円~ |

| 40人以下 | 45,000円~ |

| 50人以下 | 55,000円~ |

| 50人超 | 別途お見積りいたします。 詳しくはお問い合わせください。 |

消費税は別途必要になります。

税務

税務顧問【3ヵ月無料サービス対象】※

税務顧問サービスでは毎月の経理・税務処理に対してのチェック、節税のアドバイスなどを行います。会計処理の変更や、毎年のように法人税、消費税の改正が行われ、経理処理・税務処理は年々複雑になっていきます。そのような中ですべての税務リスクを回避していくことは、専門家のアドバイス無くしては難しいでしょう。必要な税務の届出や、申告・納税期限の管理等をお任せいただくことで税制面で不利の無いようにサポートさせていただきます。

サービス内容

おもなサービス内容は以下の通りですが、何でもご相談ください。

- 経営、税務相談

- 記帳指導、記帳チェック

- 月次試算表のご報告

- 決算予測、納税額の予測

- 節税対策のご提案

- 税務スケジュールの確認

- 各種届出書の提出、議事録などの作成

| 法人様顧問契約の目安 | |

|---|---|

| 税務顧問契約の月額報酬 | 15,000円~ |

| 決算料 | 90,000円~ |

消費税は別途必要になります。

※但し、年商、規模、帳簿により金額は異なります。

※税務調査の立ち合いは別料金になります。

※上記の料金は、お客様が帳簿を作成している。または会計ソフトに入力している場合の料金です。

※自社で記帳ができないお客様(記帳代行をご希望のお客様)は、当会計事務所にて行わせて頂きます。

※詳しくは、「オーダーメイド税務顧問」をご覧下さい。

決算税務申告

記帳代行や税務顧問をご依頼頂いてないお客様で、申告をする際の申告書の作成、添付書類の作成、記帳内容のチェックをご希望の方向けのサービスです。決算時にお客様から集計して頂いたデータ、もしくは決算書等をお預かりして、申告書類一式の作成を行います。また、決算の準備を何もしていない方でも領収書、通帳、請求書などの資料をまとめてお預かりして、決算書、申告書を作成いたします。

集計されたデータをお預かりするタイミングが決算後になってしまいますので、節税対策としてできることが限られてしまいます。利益が順調に伸びており、税金面が心配であるならば月々の税務顧問契約を結ばれることをお勧めいたします。

※詳しくは、「オーダーメイド税務顧問」をご覧下さい。

| 決算税務申告のみの手数料の目安 | |

|---|---|

| 決算税務申告のみの手数料 | 150,000円~ |

年末調整

当事務所では、社員の年末調整を行うのが手間なのでお願いしたい、年末は何かと忙しいので年末調整をしている時間が取れない、といったお客様のご要望の声に対応して、年末調整のみのご依頼も対応しております。

給与台帳や扶養控除等申告書、保険料控除申告書または保険料の控除証明書など年末調整に必要な資料を揃えていただいて、年末調整の計算をして、源泉徴収票、給与支払報告書、源泉所得税納付書などの作成を行います。

お気軽にお問い合わせください。

| 料金 | ||

|---|---|---|

| 社員数 | 【1】基本料金 | 【2】計算料金(1人あたり) |

| 1名~10名 | 10,000円/回 | 1,500円/1人 |

| 11名~20名 | 15,000円/回 | 1,400円/1人 |

| 21名~30名 | 20,000円/回 | 1,300円/1人 |

| 31名~50名 | 30,000円/回 | 1,200円/1人 |

| 51名~100名 | 50,000円/回 | 1,000円/1人 |

| 101名~ | 別途お見積りいたします。詳しくはお問い合わせください。 | |

消費税は別途必要になります。

各種税務申告

以下のような作業だけでもお引き受け致します。お気軽にお問い合わせください。

- 法定調書合計表および支払調書の作成、提出

- 償却資産申告書の作成、提出

- 消費税のみの申告(中間申告・確定申告)

| 料金 | |

|---|---|

| 法定調書作成 | 20,000円~ |

| 償却資産申告書 | |

| 消費税のみの申告 | 報酬料金はすべて応相談とさせていただきます。 |

消費税は別途必要になります。

組織再編相談

組織再編と聞くと一般的にはM&Aなどの大企業の話、というイメージがあるのではないでしょうか?ところが組織再編は大企業だけでなく、中小企業においても経営上極めて有効です。さらに、状況に応じた適切な組織再編の手法を採用することにより、税務上のメリットを受けることも可能となります。

組織再編とは、事業運営や戦略の効率化を図るために、組織や事業の再構築を行うことです。組織再編を行う具体的な手法として、合併・会社分割・株式交換・株式移転・事業譲渡等があります。

また、M&A(Mergers and Acquisitions)という言葉は、現在は単に合併・買収という意味だけではなく、株式譲渡、株式交換、事業譲渡、資本提携などを含めた組織再編の総称として使われています。

1.合併

企業規模の拡大、短期での売上・利益の拡大、間接部門の集約化、売り手と買い手のシナジー(相乗)効果など、経営の効率化が図れます。また、債務超過会社を救済するためにも有効な手法です。

2.会社分割

会社分割とは企業が事業の一部を切り離し、新会社として独立させたり、他の企業に承継させたりする制度です。これにより事業譲渡が行いやすくなったり、不採算部門の切り離しができたりなど、企業再生スキームとして有効な手法です。

3.株式交換・移転

株式交換は、既に存在している会社を完全親会社とする際に行うもので、株式移転は新たに完全親会社を設立する際に行うものです。持株会社によるホールディングス制への移行の際に使います。

4.事業譲渡

会社の事業の全部または一部を他の会社に譲渡する制度。会社分割は株式取得のように、事業に関する権利義務の全部または一部を事業とともに承継しますが、事業譲渡では当事者間の契約によって承継する資産や負債を自由に選択できるという特徴があります。

組織再編にあたっては、上記の他にも様々な手法がありますので、会社の現状分析を正確に行った上で、どの手法を採用するのが一番良いかを判断する必要があります。

どの手法を採用するかによって、税金の面でも有利・不利がございますので、ぜひ一度ご相談下さい。最善の方法をご提案致します。

初回相談料は無料ですので、まずはお気軽にご相談ください。

| 料金 |

|---|

|

初回相談無料。 報酬料金はすべて応相談とさせていただきます。 |

※組織再編相談完了後、「オーダーメイド税務顧問」の契約をお約束頂きます。

融資相談

事業を安定して継続させていく為に、資金繰りの問題は永遠のテーマです。

日本政策金融公庫や、銀行など金融機関からの融資を受けている・受けたいと考えている方は大勢いると思います。融資を受けるために大切なことは、提出書類をきちんと整えることです。試算表や「事業計画書」「資金繰表」がしっかりと根拠立てて作成されたものでないと、融資をスムーズに受けることは難しいでしょう。

当事務所では数多くの融資をサポートしてきた実績があります。日本政策金融公庫に対する紹介状や、銀行のご紹介も行っております。また、当事務所は「経営革新等支援機関」として認定を受けております。「融資を受ける計画をしている」「融資を受けようと思ったが断られてしまった」等、融資でお困りの際はご相談ください。

初回無料相談をご利用ください。

失敗しない事業計画書・資金繰表作成のポイント

- 全体的につじつまはあっているか?(整合性)

- 借りたお金を何に使うのか?(健全性)

- その事業はしっかりと儲かるか?(収益性)

- 返済はできそうなのか?(安全性)

| 料金 |

|---|

|

初回相談無料。 報酬料金はすべて応相談とさせていただきます。 |

※目安は、着手金50,000円~(融資が実行された場合は成功報酬に充当致します)、成功報酬 融資実行額の3%程度です。

※融資が実行されなかった場合でも着手金の返金はできかねます。あらかじめご了承ください。

※融資相談完了後、「オーダーメイド税務顧問」の契約をお約束頂きます。

銀行交渉相談

お客様が銀行からの借入金でお悩みの場合、ご相談頂き、一緒に債務返済の打開策を検討し、銀行と交渉するお手伝いをするサービスです。

1)お客様の現状を把握させて頂きます。以下の物をご用意ください。

- 借入金の返済予定表

- 連帯保証人の内容

- 抵当権が設定されている物件の内容

- 差押えされている場合はその内容

- 最近までの試算表

- 直近の税務申告書一式

2)債務返済の打開策を検討、お打合せをさせて頂きます。

1案

資金ショートを、短期的に補う方法として、『リスケ(リスケジュール[reschedule])』を申し入れる方法があります。リスケとは債務返済を繰り延べることです。予定額より少ない返済元金にして、その返済に見合った利息を支払う様に、契約変更を申し入れる方法です。返済計画を遅らせて、会社にお金がプール出来る様になります。

このリスケ交渉をすると、今後の追加融資は難しくなりますので、リスケの期間でどれだけのお金がプールできて、財務的にどのような効果を生む事が可能か?を算段してから行動する必要があります。

2案

借入金の返済計画を変更する手段として、『借り換え』と『組み直し』の二つを同時に申し入れて、リスケのような効果を得る方法があります。

例えば、1500万円の借入を60回払いで、元金月額25万円+利息で返済しているローンがあったとします。この返済計画で、二年半30回返済してがんばって来たが、どうにも返済が苦しい。このような場合、会社の安全性を保つ為にも、「運転資金が必要である」旨の打診を銀行にします。必要な運転資金は450万円、残債金額750万円の合計、1200万円の融資をしてもらい、かつ、この1200万円の借入は84回払いの返済計画でお願いします。融資実行後は、前の1500万円の残債750万円を完済し、1200万円の借入を84回払いで、月額14.3万円+利息ですむ。という方法です。

会社の現状の返済力に応じた借入に変更したので、今後の資金繰りは楽になりますし、一時的にまとまった運転資金も出来ましたので、速攻力のある治療にも有効です。

3案

ドラスティックな債務返済の方法としては、『固定資産の売却』をして債務残高を減らして、金利の負担、資金繰りの負担の軽減を目的とする方法があります。

銀行は固定資産に抵当権を設定しているケースがほとんどですから、いろいろ聞いてきます。また、これら質問に答えられる様な債務返済の事業計画でないと、銀行から抵当権設定解除の合意が得られないので、実質的に売却できないという事になります。

【銀行の質問例】

- 資産の売却時の返済額はいくらになるのか?

- 資産の売却後の残債はどのように返済する計画なのか?

- 資産売却後の会社の損益計画、資金繰り計画はどのようになるのか?

- 代替資産は、購入するのか、賃貸するのか?

- 売却時の休業中の運転資金はいくらかかり、どのようするのか?

また銀行は、この計画の整合性(つじつまが合っているか)、健全性(必ず返済が行われるか)、収益性(まとまった返済後の貸出金利の見直し)、安全性(替りの保証はどうするのか)の観点から総合的に判断して、交渉の合意に至ると考えられます。

3)債務返済の経営改善計画書を作成いたします。

債務返済の打開策の検討中で、銀行が求めるポイントをおさえた計画書を作成いたします。お客様との検討会の途中で、銀行とのお打合せで税理士が必要な場合、同席させて頂く事も可能です。

お客様の納得のいく結果が出るように、最善のご提案と交渉をさせて頂いております。

また、銀行交渉の過程である程度の結果が出た時点で、この相談は完了となります。

【初回相談料は無料ですので、まずはお気軽にご相談ください。】

当事務所は、銀行交渉の実績は多数あります。

銀行交渉は、根拠のある事業計画と、交渉に対する熱意がとても大事です。

お客様のご相談のお手伝いが、必ずできると思います。

| 料金 |

|---|

|

初回相談無料。 報酬料金はすべて応相談とさせていただきます。 |

※銀行交渉相談完了後、「オーダーメイド税務顧問」の契約をお約束頂きます。

自計化支援

自計化とはお客様のパソコンに会計ソフトを導入して頂いて、経理をお客様自ら行うことです。

自計化をするメリットとしては以下のようなことが挙げられます。

- 会社の経営状況が迅速に把握できる

- 自らデータ入力をすることによって経理の知識が深まり、会社の問題点の発見などにつながる

- 記帳代行を会計事務所に委託しないことにより、顧問料が割安になる。(当事務所では)

デメリットとしては経理処理に時間を取られる、という事が一番大きな事でしょう。

自計化支援サービスでは会計ソフトの導入の仕方から、帳簿のつけ方、請求書・領収書の整理の仕方、銀行口座の使い方など最初に細かく指導させていただきますので、自計化の導入は決してむずかしくありません。また、導入して頂く会計ソフトの料金も、月々380円の「JDL IBEX出納帳net」を推奨させていただいておりますので、導入コストはほぼかかりません。面談は無料です。

※「オーダーメイド税務顧問」のおすすめをさせていただいております。

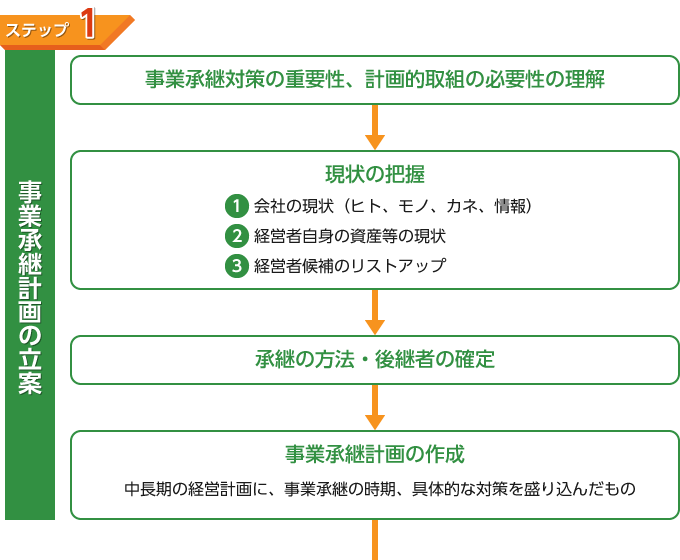

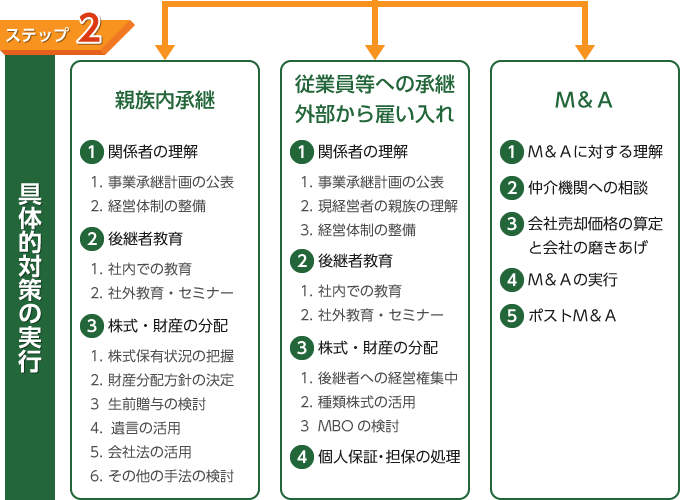

事業承継相談

会社事業を、現在の経営者から後継者に引き継ぐ形で譲渡することを事業承継といいます。

具体的には会社の事業だけでなく、会社の株式であったり、会社の所有する財産、役職など、これまで経営者として保有・管理してきたさまざまなものを、後継者に譲り渡すことになります。

経営者層の高齢化に伴って、事業承継への関心も高くなっていますが、 「自分が退いた後、会社をどうしよう?」と頭を悩ませている中小企業経営者の数も、 年々増えておられます。

そんな中、平成25年度の税制改正で事業承継税制の適用要件が大幅に緩和され、以前のものよりも使い易くなりました。事業承継税制の要件を満たすことができれば、相続税・贈与税が大幅に軽減される可能性があります。

事業承継を円滑に進めるためには、しっかりとした事前の準備が必須です。また、長期的に考えていかなければならない問題であるので、事業承継、後継者問題をお考えの方はぜひお早めにご相談ください。初回相談料は無料です。

| 料金 |

|---|

|

初回相談無料。 報酬料金はすべて応相談とさせていただきます。 |

※事業承継相談完了後、「オーダーメイド税務顧問」の契約をお約束頂きます。

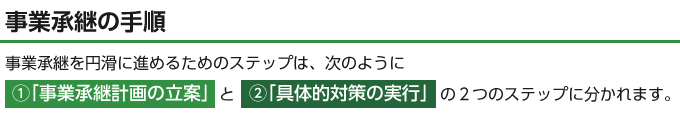

手順

セカンドオピニオン

セカンドオピニオンとは、よりよい決断をするために、当事者以外の専門的な知識を持った第三者に求めた「意見」、または「意見を求める行為」の事です。

主に医療の分野から発生した考え方ですが、現在では税理士や弁護士などの分野でもあたりまえの考え方になってきています。現在の顧問税理士を変更せずに、他の税理士への意見を求め、よりよい節税方法・解決方法を探すことができます。

具体的には次のような方にお勧めです。

- 顧問税理士の意見だけでなく、他の税理士の意見も聞いてみたい方。

- 顧問税理士に聞きにくいことを、事前に相談してみたい方。

- 顧問税理士が先代からのお付き合いなので高齢である。同世代の税理士の意見を聞いてみたい方。

- 税務調査を受けたが、税務署の主張や顧問税理士の対応に納得がいかないという方

- 顧問税理士が忙しすぎて、直接相談する機会が少ない。

サービス内容

電話による相談、もしくは当事務所へお越しいただいての面談。

| 料金 |

|---|

| 1回1時間 10,000円~(初回30分無料) |

消費税は別途必要になります。

ご予約は電話、メールにてお問い合わせください。

税務調査・査察調査対応

一般的な税務調査は、税務署が行う所得税や法人税等に規定されている質問検査権により行う「任意」のもので、通常は事前に連絡があります。

これに対して査察調査は、国税局の査察部(いわゆる「マルサ」です。)が行う国税犯則取締法に基づく「強制」的な調査で、臨検、捜索、差押等の権限があり、悪質な脱税を摘発することが目的です。

査察調査を受けることはごく稀で、毎年全国で200件前後しかありません。査察調査を受けると、その後検察庁に告発される告発率はなんと約60%~70%にも上り、告発されるとほぼ100%の確率で有罪になります。

当事務所では60年の実績の中で査察調査に対処した経験がございますので、査察調査の国税局への対応や交渉は安心してお任せ下さい。

もちろん、一般的な税務調査の立会いに関しましても、当事務所の長年蓄積したノウハウがありますので、余分な税金が追徴課税されるのを最小限に抑えることができます。

| 料金 |

|---|

| 報酬料金はすべて応相談とさせていただきます。 |

※税務調査・査察調査対応完了後、「オーダーメイド税務顧問」の契約をお約束頂きます。